全球指數投資懶人包

個人理財,全球指數化 ETF 投資股市、債市懶人包

(Photo CC-BY by CreditScoreGeek.com)

(Photo CC-BY by CreditScoreGeek.com)

本篇是我做功課、讀書、上課後,2018 年在私人群組分享的心得,並在 2020 年加以整理後分享出來的懶人包,但投資並不是簡單的事,我只是分享我的作法,不代表這是最好或一定會賺錢的方法。投資有賺有賠,請依照自身能力與偏好進行,本人不負任何漲跌、損益的責任。篇幅有限,內容肯定有所遺漏,建議要進行投資的人除了本篇文章以外,也要多方閱讀、上課。

雖然這篇是想透過懶人包較快介紹指數型投資,介紹的方法似乎很簡單,但正確執行的資產配置、指數投資絕對稱不上簡單無腦,只是困難點跟主動投資所面臨的不一樣。參考超級困難的指數化投資、真正的無腦投資法。

以下文章會解釋為何我認為這個觀念與組合很有用。再繼續之前,這篇文章基於以下假設,如果你覺得這些假設絕對不可能成立,那建議你直接關掉分頁幫自己省點時間:

- 散戶再認真努力也很難「以主動投資」打敗職業的投資者,因為你的對手很強

- 但即使是很強有經驗的投資業者也很難打敗市場指數

- 一定程度預測漲跌、反轉的時間、黑天鵝發生時間是可能的,但能連續預測正確則是幾乎不可能的,再加上較高的手續費,加加減減最後還是很難打敗市場指數。換句話說,你需付出極大的努力才能至少「不輸給市場」

- 因此以指數化投資、取得市場報酬就是很划算的方法 — — 花費心力較少,穩拿市場報酬(但別誤會,這不代表穩賺正報酬),風險降低,不會成為第一名,卻可打敗很多主動投資者,成為前段班。

先投資自己

開始金融投資之前,你必須先有資本可以投資。如果連生活都很拼,此時擠錢出來不見得是好事。先吃得健康、投資自己的腦袋。薪水提升後再把可自由支配的部分用來金融投資。

這個階段可以用六個罐子理財法,每次薪水入帳時分成六份:

- 投資 10%

急用金與金融投資 - 教育 10%

買書、上課、健身 - 生活必須 55%

食衣住行 - 玩樂 10%

避免縮衣節食過頭反而崩潰暴買的預防針 - 長期儲蓄 10%

偶爾才花一次但特別大筆的支出,例如買車、出國旅遊、昂貴精品 - 給予 5%

捐款、助人、買禮物等,給予別人的同時會讓自己開心

重要度順序跟比例要依自身狀況跟生涯階段調整,我會建議:

- 如果有記帳習慣,一開始的「生活必須」的比例可以由過去記帳的資料來決定,先能活下去才能談別的

- 剛開始工作可能光生活費用就會吃掉 70%,但為了吃得健康,此時不應強行限制這塊的預算成 55%

- 可自由支配的金額增加後,先追加教育預算,追求學習的複利效果,薪水也會增加

- 薪水更高、比例也穩定後,就不要再輕易割捨投資用的預算,這階段要追求投資的複利效果

- 剛開始:生活必須 > 教育 > 投資 > 玩樂 > 長期儲蓄 > 給予(非得捨棄的時候,建議的優先權)

- 收入增加後:投資 > 教育 > 生活必須 > 玩樂 > 長期儲蓄 > 給予

累計存款的過程中,有留下記錄做回顧、反省是很重要的,不一定要很嚴謹的記帳。我自己雖然也採用過很詳細的流水帳,但畢竟較花時間,最後留下來的記錄方法如下:

- 每個月最後一天把所有銀行帳戶、投資帳戶、信用卡、悠遊卡、錢包、記錄欠錢的 app (如 Splitwise)的餘額一一謄到 Google Sheet

- 在 Google Sheet 寫公式計算出資產、負責、淨值、投資、可動用現金等,並畫出線圖(這個做一次即可)

- 如果看到線圖有不尋常變化,找出原因並註解起來(例如買了什麼大筆的東西)

- 平常有特別花費的時候、如果有想到就先記到 Google Sheet,讓回顧比較輕鬆一點

如此一來,可以畫出長期趨勢,也可以固定每個月反省花錢狀況。

現金定存

一般建議保有至少六個月的緊急預備金,主要原因是如果突然失業,要有救命金足以支撐一段時間,避免在投資資產表現正差的時候被迫實現損失。這筆錢必須可以立即變現、變現時不會損失本金,因此定存最理想。

緊急預備金也無法處理的風險(例如自己是家中唯一經濟支柱,還有小孩要養,自己絕對不可以傷殘/死亡),則可能需考慮買保險,但保險是另一大議題,這裡將不討論。

用低成本指數追蹤 ETF 投資股市與債市

這部分有幾個前提假設:

- 自 25~35 歲左右開始投資自己的退休金。因為如果是投資 10 年以內的中期目標,配置的建議比例不一樣,會偏重債券

- 以「資產配置&指數化投資」流派進行,不會提到看財報、技術分析、波段操作、停損停利的方法

- 台灣股市的手續費偏高、指數型基金 ETF 也不如美股成熟,就算投資台灣 50(代號 0050)也只是全球很小部分的市值而已,因此這篇假設你會去開美股券商,入門推薦 Firstrade:在台灣也可以線上申請、交易手續費全免(如果是在海外的台灣人可參考我這篇 如何從國外開戶 Firstrade 美股券商&潛在的陷阱)

- 原本美國的指數型基金是最好的選項(不用自己處理買賣的問題,多一道風險),但美國目前法規不允許基金賣給外國人,在台灣身邊的大多人是買不了的,因此指數型 ETF 是我們最好的選項了

- 買市場指數、龜個幾十年是基於「只要經濟持續發展,總市值基本上都是會膨脹的」的假設,這點通常是對的,但突然跌個幾年是有可能且實際發生過的,甚至若發生戰爭或政治動盪也會有影響。

分散投資全世界

盡量分散投資全市場、全世界,分散風險,也取得各市場的報酬。

選個股的問題是,你這次可能選到超過大盤的,下次可能就選到落後大盤的,長期下來很少人能贏過大盤,因為你會犯錯、大盤卻沒有犯錯的問題。這裡有一個(不完美)的例子:拿 VTI (美國總市場ETF) 跟台灣的美股主動基金相比,5 年跟 10 年看下來,VTI 的績效都是第一名。全職專業經理人選了老半天結果還輸給 VTI,這不叫做白工,這叫主動虧錢。

在 報酬的由來 一文中介紹到這份研究:

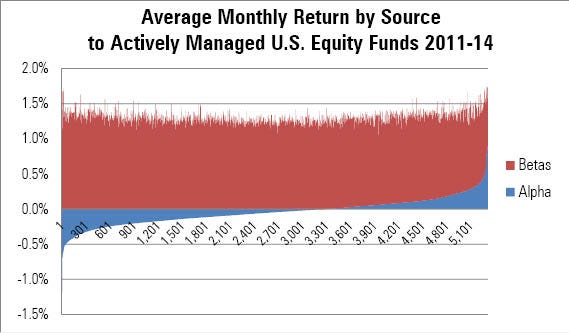

這張圖是 Morningstar 統計美國當地的主動股票型基金從 2011 到 2014 的平均月報酬。紅色 Betas = 市場報酬,藍色 Alpha = 主動選股造成的損益。

從這個圖可以看出幾個現象

- 主動選股造成的 Alpha 部分,有超過一半都是「主動虧錢」

- 即使是主動選股造成的收益,大多也只是市場報酬的點綴

買了放著、什麼也不做就贏過半數以上的全職經理人,其實還蠻划算的。

所以不選個股,直接買全市場 ETF、例如美國 VTI 或台灣的 0050 就好了嗎?

這樣還是會有問題,有可能今年美國表現好、明年歐洲表現好、後年新興市場(中國、台灣、印尼等國家)表現好,如果押寶單一國家仍然會有錯過其他市場的報酬的問題、或剛好押到那年最賠錢的市場。因此一次買到位的方法就是投資全世界。

「股票:債券」比例用 (年紀 ± 10)% 算

一般建議 債券比例 = (年紀 ± 10)%

舉例來說

- 30 來歲的時候,債券 30% 股票 70% (每大 10 歲調整一次即可)

- 等到 50 來歲、接近退休的時候,變成 50% 債券 50% 股票以增加穩定性。

- 如果個性是比較沒在怕的,30 歲時可以配債券 20% 股票 80% 以強化成長性(但副作用是風險增加),反之亦然。

為什麼要債券?債券的重要性

- 搭配債券可以有較好的報酬/風險特性,也就是「捨棄一單位預期報酬、能降低很多單位的風險」,直到一個統計看起來比較 CP 的平衡點,這個點就是前面提到的 債券比例 = (年紀 ± 10)%

- 股票跟債券的相關性低,股票大跌的時候債券可能不會跌那麼多、甚至反而漲,這種時候做個再平衡簡直是天賜良機(下面會解釋什麼是再平衡)

其中要注意的是,為了達到降低風險、相關性低,國庫券是比較好的選擇,風險最低、缺點是報酬低,但這正是我們想要的(用低風險配出較好的報酬/風險特性)。反之像公司債、高收益債在景氣不好的時候通常也是一起垮的(因為企業經營不易,其他人也會避而遠之)。

常用組合

- 標的越多,管理就越麻煩,但也越能控制各區塊比例、控制區域性泡沫的風險

- 如果你選了股/債裡又分成多支的組合,這些標的之間的比例如何決定也有一些學問,一個簡單又有不差效果的方法是:平均分配,這裡有範例與解說

- 以下各個美股代號不會逐個介紹範圍跟特性,請自行做功課

- 我只挑出幾個我覺得特別值得講的組合,實際上還有很多種可行的組合

- 這裡只介紹股跟債的 ETF,不會介紹 REITs、原物料

VT + BWX

VT 跟 BWX 都是美股股票代號,前者是股票指數 ETF,後者是債券指數 ETF,以下同理

超超超精簡組合,兩支就幾乎覆蓋全世界股債。不過這個組合漏掉了一大塊:沒包含美國國債。原因是如果自我設限債券只能選一支、且沒有合適的「一支買到全世界投資級國債」標的的狀況下,BWX 是分散性較好的選擇,以免發生美債危機就直接威脅到投資組合。

VT 的缺點是以市值動態調整,市值越大持有越多,也就是會有追高的問題。區域性泡沫發生的時候反而還加碼。另一個缺點是內扣費用較高

為什麼最精簡的組合也要包含債卷ETF:請參考前一小節的「報酬/風險特性」

VT + (BWX + IEI)

很明顯可以改善上個組合的方法就是把美國國債放進去。

(VTI + VXUS) + (BWX + IEI)

股票部分把美國分出來。美國很特別是因為至今仍佔有全世界 50% 左右的市值,主要原因是美國有很多大公司,例如 Apple, Google, 可口可樂等。如果要抓大放小、又不想管太多支,可以考慮這個組合。

VXUS 可以考慮用 VEU 替代,覆蓋範圍差不多,但比重有點不一樣,參考這篇有提到其主要差異

(VTI + VGK + VPL + VWO) + (BWX + IEI)

把美國以外再細分成亞洲已開發、歐洲已開發、新興市場,增加細部控制。

原本 VXUS 再細分的時候還有一支變兩支的組合,但覺得總數都到 5 支了、跟 6 支好像沒差多少了所以就不介紹了。

(VTI + VGK + VPL + VWO + VBR + VSS +EFV) + (BWX + IEI + WIP + VTIP)

股票部分加入小型股、價值股,目的是為了小型/價值股溢酬,但這現象並不是保證一定有的,要考量自己在沒有溢酬的時候能不能承擔。債卷部分加上抗通膨債、用來抵禦預期內的通膨。

補充說明

- 這幾隻都是考量過分散性、追蹤誤差、流動性之後,以寫文當下 (2020 年) 的一時之選,但不代表永遠不會變

- IEI 可以考慮用 VGIT 替代,IEI 是主流的原因是這支比較早做純粹美國公債,VGIT 是 2017 年底才從政府債改成公債(簡單來說就是違約風險降低)。主要取捨點在於 VGIT 的內扣費用只要約一半,但論總資產量跟流動性的話 IEI 比較好。

再平衡

假設一開始配置了 70% 股票 30% 債券,而今年股市大漲、債市持平,導致股票金額膨脹很多,比例變成 80% 比 20% 了,這時候把多出來的 10% 切下來*拿去買表現不好的債市,這就是再平衡 (rebalance)。一般建議頻率不要太多,一年做一次就好。

*註:實際上應該切的比例不滿 10%,因為目標是一賣一買後,回到 70:30。推薦用 Rib 分享的試算表 來計算。

投資剛開始的時候,縮水的部分可以直接用當期新投入的資金補起來,到後期新進的資金顯得杯水車薪時,則可把「股息再投資計畫」關閉,擠出額外的現金來使用;這樣都還補不了的話才賣出手上的。

ETF 的缺點

ETF 並非完美,總有缺點或可以錯誤使用,這裡介紹幾個我有想到的。

- 有些 ETF 並不是低成本、市場指數追蹤的標的,並不是什麼 ETF 都可以買的 → 見 綠角不贊同的ETF

- 規模不夠大,流動性不夠,最後面臨清算等問題 → 一開始就要挑夠大的,且要偶爾檢視是否有必要換

- 追蹤誤差 → 如果很常又差距很大,就是個警訊。對策跟上一則相同,一開始就要挑過,而且要定期檢視

- 匯率風險 → 因為這篇的假設是進軍美股,所以最後匯回台灣使用時總會有匯率的問題,這目前我也不知道有什麼對策就是了。此外在美股買美國的國外的股票也會有匯率的問題,可參考 基金的計價幣別

- 無法滿足「好像很懂經營/財報」的炫耀心態,不過反之可以滿足「我那麼聰明,才不會花大錢去買落後指數的基金」的心態。

平衡報導的平衡報導:主動投資的缺點

ETF/指數投資/資產配置缺點跟注意事項不少,但主動投資也是注意事項一堆,光就「成效有很大機會輸給指數型投資」這一點,我就覺得是不能接受的。

推薦參考資源

- 我用死薪水輕鬆理財賺千萬

指數型投資的入門書,裡面也有提到股債配置、再平衡等內容 - 綠角Blog 資產配置初步(Asset Allocation in Essence)總目錄

願意花時間一篇一篇打開來看的話,可能可以找到他的資產配置實體班的 90% 內容。如果是大忙人且負擔得起費用,直接報名綠角實體班也不錯,我當初甚至是特地安排好休假時間從新加坡飛回台灣參加,仍然覺得很值得 - 評估並控制ETF的交易成本

交易時,實務上的注意事項

喜歡這篇文章嗎?你可能也會喜歡我的學習電子報,我會分享經過篩選的優質內容 + 學習心得

📚 訂閱我的學習電子報

📖 涵蓋主題:

✨ 不浪費你的時間,只分享達到我標準的優質內容